《投資者網》若歷

受終端需求減弱及此前估值過高影響,2023年以來,A股76家芯片企業的股價表現普遍不佳。但芯片作為國家重點扶植的行業,經過多年發展,國產芯片在很多細分領域已大顯身手,多個高端領域也打破了國外的技術封鎖。

隨著產業鏈的升級與技術的發展,多方共同努力下,國內芯片行業已初見規模。截至日前,A股76家芯片企業的總市值超過1.5萬億元,2023年前三季度已合計實現了1059.77億元的產值。經過多年的發展,國產芯片在存儲、傳輸、電源管理等領域,已處于全球領先地位。

一直以來,技術在進步,新需求、新技術也不斷出現,近年來,車載芯片、AI芯片需求大幅增加,這無疑給國產芯片行業提供了巨大的發展機遇;同時,隨著高端芯片制程達到10納米以內即將進入量子領域,摩爾定律或將失效,這也給了國產芯片企業追趕行業龍頭的機會。

股價回調、泡沫被壓縮,價值逐漸回歸理性后,國產芯片的投資機會或正在顯現。

市值最高Top10

受此前政策支持刺激,國內芯片企業的股價普遍在2021年、2022年間達到了歷史峰值。步入2023年,受消費電子、LED照明等終端需求減弱影響,2023年國內芯片企業的收入增速較此前相比有所放緩。在此背景下,國內芯片企業的股價逐漸回歸理性。

據《投資者網》統計,截至日前,數字芯片、模擬芯片這兩個申萬三級分類中共有76家公司。其中主要從事高端處理器業務的海光信息(688041.SH),公司市值最高,達1680多億元;但目前公司的股價在73元/股附近,相較于2023年4月創造的101.96元/股的股價歷史高值,已有25%以上的下跌。

無獨有偶,受此前芯片企業投資熱情過高影響,A股76家芯片企業目前的股價較公司股價的歷史高值相比,普遍出現50%左右的下跌。如從事圖像傳感器、觸控和顯示驅動集成芯片等業務的韋爾股份(603501.SH),目前公司的市值為1250億元,但其股價較2021年7月創造的歷史高位相比仍有60%左右的下跌。

需要指出的是,因芯片企業存在較高的技術溢價,公司業績也存在爆發式增長的可能,因此芯片企業的估值指標很難反映公司的投資價值。

以海光信息為例,2018年,海光信息的產品還未得到市場認可時,公司的收入僅為4825萬元,到了2022年,海光信息年收入已高達51.25億元,收入4年間增長了105倍,2023年前三季度,公司收入也有39.43億元。得益于公司的高增長,雖然海光信息的股價較歷史高值相比已出現了25%左右的下跌,但目前其市盈率(TTM)仍高達159.71倍。

據Wind統計,A股76家芯片企業中,截至日前,市盈率(TTM)超過100倍的企業就有19家;在市盈率為正值的40家企業中,市盈率(TTM)最低的紫光國微(002049.SZ),目前的市盈率(TTM)也有21.4倍。

業績最強Top10

據TechInsights預測,2023年全球筆記本的出貨量將比2021年下降27%;據Counterpoint Research預測,2023年全球智能手機出貨量將同比下降5%,達到12億臺,為近十年最低水平。筆記本電腦、智能手機、可穿戴設備等消費電子需求減弱是讓2023年全球半導體行業承壓的重要原因。

全球消費電子需求減弱,也影響了國內芯片企業的發展。Wind數據顯示,2023年前三季度,A股76家芯片企業中,僅36家公司的收入同比有所增長;但收入增速超過10%的19家企業中僅6家公司2023年前三季度的收入超過了10億元。

盈利方面,2023年前三季度,76家芯片企業中,僅12家企業的扣非凈利潤同比有所增長;但在這12家企業中,僅海光信息、中科藍訊(688332.SH)兩家公司2023年前三季的凈利潤超過了1億元。整體上,受終端需求減弱影響,2023年前三季度A股芯片企業的業績與去年同期相比,普遍表現不佳。

收入、利潤規模方面,老牌芯片企業韋爾股份收入規模最大,但公司的盈利能力并不強,2023年前三季度,公司的扣非凈利潤僅為1.3億元。與之相對,雖然2023年前三季度,紫光國微(002049.SZ)的收入為56.42億元,但其扣非凈利潤卻高達19.22億元,盈利能力非同一般。

海光信息、卓勝微(300782.SZ)、兆易創新(603986.SH)等市值較高的企業普遍有較強的利潤支撐;寒武紀(688256.SH)雖然公司仍未盈利,但因其所處的賽道具備巨大發展前景,公司也得到了投資者的認可。

資本回報Top10

芯片是一個高研發投入的行業,因此高端芯片生產企業的投入資本回報率普遍不高。如市值、收入、利潤均比較高的海光信息,2023年前三季度其投入資本回報率僅為4.94%,未能進入行業前十。

在投入資本回報率前十企業中,技術已經成熟且主要生產安全與識別IC芯片的復旦微電(688385.SH),2023年前三季度的其投入資本回報率高達10.73%;主要生產安全芯片的紫光國微(002049.SZ),其投入資本回報率更是高達16.28%。

當然,芯片企業不同的運營模式對投入資本回報率的影響也比較大。一般的芯片企業主要的經營模式有兩種。一種是輕資產的Fabless模式,該模式下芯片企業主要從事芯片設計、銷售等工作,并不參與晶圓制造、封裝、測試等流程,因此企業在固定資產方面投入較低,該模式下企業的投入資本回報率也會比較高。

與之相對的IDM模式,企業會參與設計、生產與銷售的多個環節,受國產替代需求影響,最近幾年芯片企業普遍在產能上進行了投資。固定資產投資金額較大,這無疑會拉低企業的投入資本回報率。

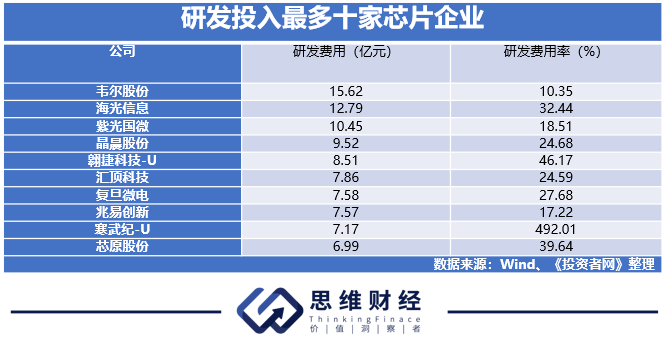

研發投入Top10

芯片是一個高研發投入的行業,2023年前三季度,A股76家芯片企業合計投入了228.88億元用于研發。其中僅三家公司的研發投入在當期公司總收入中的占比低于10%,49家公司的研發費用在當期公司收入中的占比超過了20%,研發費用率最高的是寒武紀,其研發投入在當期公司收入中的占比更是高達492.01%。

研發投入金額方面,2023年前三季度,收入規模較大的韋爾股份、海光信息、紫光國微等公司,投入了超10億元的資金用于研發。

在政策支持、企業主導情況下,近年來,國內芯片企業在存儲、電源管理、通信等領域已經逐漸趕超了歐美頭部企業。CPU、GPU等高端處理芯片領域,國內芯片企業也有所突破,近期國內企業自主研發的GPU芯片IDM929就成功點亮、CPU芯片開先KX-7000系列也正式面世。

雖然目前國內芯片企業與海外頭部公司相比仍存在明顯的差距,但經過國內技術人員的多年努力,國產存儲、電源管理、通信等芯片已達到了國際領先水平,CPU、GPU等高端處理芯片國內企業也在奮起直追。

與此同時,AI、先進封裝、國產替代等新需求的產生,為國內芯片企業提供了市場與發展空間。尤其是在AI與先進封裝這些新興領域,國內外企業還未形成技術優勢,這也為我國芯片行業實現超車提供機遇。

華福證券認為,AI算力提升,帶來AI服務器需求增加,CPU、GPU和DRAM、HBM、SSD是核心器件,決定算力和帶寬大小,AI服務器產業在未來仍然具備較大的市場潛力,而相關產業鏈企業則有望從中受益。2023年以來,AI概念的芯片企業,其股價走勢就明顯強于其他芯片公司。

此外,經過多年的發展,先進制程的芯片尺寸已低于10納米,即將進入量子領域,因此市場普遍認為摩爾定律或將失效,這無疑給國內芯片追趕歐美芯片巨頭留下了時間窗口。汽車新能源化、智能化催生的巨大車載芯片市場,也給國內芯片企業提供了巨大機遇。

據華泰證券預測,在新品帶動下,2024年全球智能手機/PC出貨量有4%/6%的恢復;彼時,受終端需求不旺影響的芯片企業,其業績有望改善,2023年股價承壓的芯片公司或也會否極泰來。(思維財經出品)■